- Entenda a Previdência

- Histórico

- Dicas Para Seu Bolso

- Links Úteis

- Veja no Youtube

- Educação Financeira Para Idosos

Entenda a Previdência

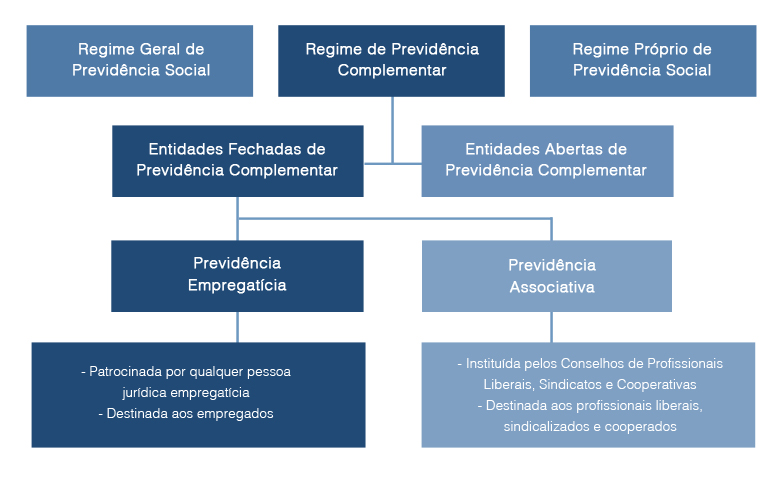

A Previdência é dividida em três partes: o Regime Geral de Previdência Social, os Regimes Próprios de Previdência dos Servidores Públicos e o Regime de Previdência Complementar.

Os dois primeiros são de caráter obrigatório, operados por órgãos públicos que recolhem a contribuição dos trabalhadores e pagam os benefícios aos aposentados e pensionistas. A equivalência destes valores recolhidos e pagos caracteriza o que se denomina regime de caixa.

Já o terceiro regime de previdência – Previdência Complementar – é de caráter facultativo e visa proporcionar ao trabalhador proteção previdenciária adicional, conforme a vontade e a necessidade do participante. Cabe às entidades que administram os planos de benefícios complementares recolher as contribuições dos trabalhadores, aplicar o patrimônio acumulado e pagar os benefícios aos aposentados e pensionistas. Esta forma de financiamento é chamada de regime de capitalização, já que o pagamento dos benefícios depende do rendimento do patrimônio acumulado.

Previdência Social

A Previdência Social no Brasil possui mais de cem anos de história. A primeira legislação é datada de 1888, quando foi regulamentado o direito à aposentadoria para os empregados dos Correios.

Porém, a Lei Elói Chaves (Decreto nº 4.682), de 1923, é considerada o ponto de partida da previdência social. Foi criada a Caixa de Aposentadorias e Pensões (CAP), voltada primeiramente para empregados de empresas ferroviárias e seus familiares. Em três anos a lei foi estendida para trabalhadores de empresas portuárias e marítimas.

Na década de 30, a Previdência Social foi reestruturada e a maioria dos trabalhadores, dos setores público e privado, passa a ter acesso aos benefícios sociais. Foram criados seis grandes institutos nacionais de previdência, responsáveis pela gestão e execução da seguridade social brasileira. O financiamento dos benefícios é repartido entre os trabalhadores, os empregadores e o Governo Federal.

Na década de 60 foram instituídos o Fundo de Garantia por Tempo de Serviço (FGTS) e o Instituto Nacional de Previdência Social (INSS).

Hoje, os trabalhadores brasileiros contam com a proteção social e a Previdência Social oferece os seguintes benefícios:

- Aposentadoria por Tempo de Contribuição

- Aposentadoria por Idade

- Aposentadoria por Invalidez

- Aposentadoria Especial

- Auxílio-Doença

- Auxílio-Reclusão

- Pensão por Morte

- Salário-Maternidade

- Salário-Família

Previdência Complementar

A previdência complementar nada mais é do que um planejamento para a garantia de uma renda adicional na vida pós-emprego Ao aderir a um Plano de Previdência Complementar, o participante se prepara com antecedência para o fim de sua atuação no mercado de trabalho, contribuindo para formação de uma renda extra na aposentadoria.

O sistema de Previdência Social – INSS – não satisfaz as expectativas de recebimentos de aposentadoria de grande parte dos brasileiros, já que somente garante o pagamento de aposentadoria até um determinado teto. A Previdência Complementar é uma forma de garantir uma renda adicional àquela concedida pelo INSS.

Os planos de previdência complementar podem ser oferecidos por instituições financeiras e seguradoras e por entidades de previdência (também chamadas de fundos de pensão).

Assim, investir em um plano de previdência complementar é uma garantia de uma aposentadoria financeiramente segura e tranquila.

Entidades Abertas de Previdência Complementar

As Entidades Abertas de Previdência Complementar (EAPC) são formadas por instituições financeiras e seguradoras, que oferecem planos de previdência para o público em geral, sendo pessoa física ou jurídica. No segundo caso, os planos podem ser constituídos para empresas de um mesmo grupo econômico ou independentes entre si.

Os planos de previdência são apenas mais um produto entre os vários oferecidos por bancos e seguradoras.

Características:

- Sociedade anônima

- Natureza contratual

- Fins lucrativos

- Acessíveis a qualquer pessoa

- Planos individuais ou coletivos

Entidades Fechadas de Previdência Complementar

As Entidades Fechadas de Previdência Complementar (EFPC) – também chamadas de fundos de pensão – são fundações, sem fins lucrativos, que administram os programas previdenciários dos empregados e dependentes de uma única empresa ou de empresas pertencentes a um mesmo grupo econômico.

As empresas que optam por ter um fundo de pensão são responsáveis por patrocinar os planos de benefícios, e geralmente fazem contribuições em nome de seus empregados.

Também é possível existir um fundo de pensão multipatrocinado, ou seja, uma entidade fechada que agrupa empresas independentes entre si, minimizando custos operacionais, uma vez que estes são partilhados entre as diversas empresas.

A FAECES é uma EFPC e seu maior diferencial está na contribuição da empresa patrocinadora para os planos de benefícios. A cada real investido pelo participante, a CESAN colabora com mais um real. Ou seja, o retorno do investimento é imediato.

O participante contribui com um valor mensal e a entidade administra esta contribuição, visando garantir uma aposentadoria segura e um futuro tranquilo. Estas contribuições formam uma espécie de poupança que, ao longo do tempo, geram recursos e investimentos que garantem a reserva necessária para o pagamento dos benefícios.

Características:

- Fundação ou sociedade civil

- Fins não lucrativos

- Acessível a grupos específicos, com base no vínculo empregatício ou associativo

- Planos coletivos

Histórico

1821: concedido, por Decreto da Corte Portuguesa, o direito à aposentadoria aos professores e mestres régios de primeiras letras, gramática latina.

1889: criado o Fundo Especial de Pensões do Pessoal das Oficinas da Imprensa Régia.

1890: criado o Fundo de Aposentadoria dos Trabalhadores da Estrada de Ferro Central do Brasil.

1904: criada a Caixa de Montepio dos Funcionários do Banco da República do Brasil.

1928: criada a Caixa para os trabalhadores dos serviços telegráficos e radiotelegráficos.

1930: estendido o regime das Caixas de Aposentadorias e Pensões aos empregados das empresas de força, luz e bondes.

1931: estendido o regime das Caixas aos demais empregados dos serviços públicos explorados ou concedidos pelo poder público.

1932 a 1934: trabalhadores das empresas de mineração e das empresas de transporte aéreo passam a contar com o regime das Caixas de Aposentadorias e Pensões.

1933 a 1945: criados seis grandes Institutos:

- IAPM – Instituto de Aposentadoria e Pensões dos Marítimos:

- IAPC – Instituto de Aposentadoria e Pensões dos Comerciários;

- IAPB – Instituto de Aposentadoria e Pensões dos Bancários;

- IAPI – Instituto de Aposentadoria e Pensões dos Industriários;

- IAPETEC – Instituto Aposentadoria e Pensões dos Empregados em Transporte e Cargas;

- IAPE – Instituto de Aposentadoria e Pensão da Estiva.

1966 até o início da década de 70: série de reformas na legislação previdenciária; criação da Superintendência de Seguros Privados (SUSEP) e do Sistema Nacional de Seguros Privados, de onde partiram as primeiras regulamentações das operações das entidades abertas de previdência privada.

1977: edição da Lei nº 6435, de 15/07/1977, que dispõe sobre as entidades de previdência privada, e outras providências.

1977: entidades de Previdência Privada eram formadas na sua maioria pelos Montepios, fundações e empresas estatais.

1978: criada a Secretaria de Previdência Complementar pelo Decreto nº 81.240, que regulamentou as disposições legais relativas às entidades fechadas. No mesmo ano, foi editado o Decreto nº 81.402, que regulamentou os preceitos legais referentes às entidades abertas e as Resoluções do Conselho Monetário Nacional formaram a base legal do Regime de Previdência Privada no país.

1998: a Emenda Constitucional nº 20, de 15 de dezembro de 1998, estabelece o eixo da Reforma da Previdência Social. As principais mudanças foram: limite de idade nas regras de transição para a aposentadoria integral no setor público- fixado em 53 anos para o homem e 48 para a mulher, novas exigências para as aposentadorias especiais, mudança na regra de cálculo de benefício, com introdução do fator previdenciário.

2001: em 29.05.2001, a Lei 109 dispõe sobre o regime de Previdência Complementar e dá outras providências.

2003: criação do Estatuto do Idoso.

Dicas Para Seu Bolso

Links Úteis

-

Abrapp

Portal da Associação Brasileira das Entidades Fechadas de Previdência Complementar – Abrapp.

-

ANAPAR

Portal da Associação Nacional dos Participantes dos Fundos de Pensão.

-

ANS

Portal da Agência Nacional de Saúde Suplementar – ANS, órgão que regula o PLASS.

-

CESAN

Página oficial da Companhia de Águas do Espírito Santo – CESAN, a Patrocinadora da FAECES.

-

Cursos Gratuitos – BM&FBovespa

A Bolsa de Valores de São Paulo oferece cursos gratuitos online de fianças pessoais e outros. Acesse o link e selecione BM&FBovespa no campo Instituições, ao lado esquerdo da página.

-

Cursos Gratuitos – FGV Online

O FGV Online oferece Cursos Gratuitos abertos a todos, sem pré-requisitos e em diferentes áreas de conhecimento.

-

MPAS

Portal oficial do Ministério da Previdência Social – MPAS.

-

Previc

Página da Superintendência Nacional de Previdência Complementar – Previc, dentro do Portal do MPAS.

-

Sindapp

Página oficial do Sindicato Nacional das Entidades Fechadas de Previdência Complementar – Sindapp.

-

UniAbrapp – Fundamentos da Previdência Complementar

Curso institucional da com foco no fomento da cultura previdenciária, motivo pelo qual é oferecido gratuitamente e apresenta características distintas dos cursos de formação.

Veja no Youtube

05/07/2017

Crianças têm aula de finanças para aprender a lidar com o dinheiro

Em Cingapura, crianças de 7 anos já aprendem a planejar um orçamento. Tudo nas escolas é pensado para que os alunos se tornem os melhores em qualquer profissão – o que inclui, invariavelmente, lidar bem com o dinheiro. Assista ao vídeo e entenda este verdadeiro exemplo de educação que leva à prosperidade.

28/06/2017

Como falar sobre dinheiro com os jovens?

Fazer os jovens entenderem a importância e os benefícios da educação financeira desde cedo é uma tarefa árdua. Assista ao vídeo a seguir e veja algumas sugestões para mudar este quadro cultural dentro da sua família, seja com seus filhos, seus sobrinhos e/ou seus netos.

19/04/2017

Livre-se das dívidas de forma definitiva

Quais são os três principais passos para livrar-se do endividamento e sair do vermelho? O especialista Conrado Navarro os cita no vídeo a seguir e comenta: “Dinheiro no bolso também significa ter atitude. Saia da sua zona de conforto”.

12/04/2017

A importância de planejar a Previdência com antecedência

Neste vídeo, um simpático personagem explica brevemente a importância de planejar a Previdência com antecedência. Afinal, é necessário se previnir e garantir uma vida não só mais organizada, mas capaz de dar conta de si com mais dignidade.

05/04/2017

Não Subestime a Relação entre Crianças e Dinheiro

Renato De Vuono fala da importância de prestarmos atenção às crianças. Mais do que isso, de como devemos também aprender com elas e assumir o compromisso de ensinar a educação financeira através de exemplos.

31/08/2016

Se não formos nós, quem vai dar o primeiro passo?

A nova geração mostra que tem uma cultura financeira e previdenciária frágil, além da certeza de que não pode contar com a Previdência Social para sustentar-se depois da aposentadoria. Se você ainda não é participante da FAECES, possivelmente irá se identificar com os entrevistados do vídeo a seguir. Reflita e aproveite a oportunidade que a Cesan oferece: conte com a previdência complementar e faça a sua adesão ao Plano de Benefícios II para garantir a segurança do seu futuro.

02/08/2016

Qual a diferença entre Seguridade Social e Previdência Social?

Seguridade Social e Previdência Social: o que difere uma do outra? Assista ao vídeo e entenda.

26/07/2016

Você não precisa ser expert para cuidar bem do seu dinheiro

Cuidar bem do seu dinheiro é uma questão de disciplina.

Olhe para as suas finanças e faça um controle. Prefira pagamentos à vista. Você não precisa ser um expert em economia para mudar seus hábitos. Veja o vídeo a seguir e saiba mais.

19/07/2016

Regime Geral, Regime Próprio e Regime Complementar de Previdência Social

Qual é mesmo a diferença entre os diferentes regimes previdenciários no Brasil? Relembre no vídeo a seguir.

12/07/2016

Como ter disciplina para controlar as finanças e viver melhor

A gente não controla aquilo que não vê. Para cuidar das suas finanças pessoais é necessário ver, ter consciência de cada gasto. Uma planilha ou um caderno de anotações pode ajudar a disciplinar sua mente a adquirir o hábito de cuidar bem do seu dinheiro. Entenda no vídeo a seguir.

Educação Financeira Para Idosos

A educação financeira é uma ferramenta importante para assegurar a liberdade financeira da pessoa idosa. Além de receber sua aposentadoria sem intervenção de terceiros, ela deve ser capaz de controlar e gastar seu dinheiro da melhor forma possível. Um planejamento financeiro adequado é fundamental para que a pessoa idosa possa manter uma boa qualidade de vida.

O guia abaixo foi elaborado com objetivo de ajudar na tomada de decisões mais conscientes com relação ao uso de seus recursos financeiros e, dessa forma, contribuir com a redução do elevado endividamento, especialmente daquele causado pelo crédito consignado. Boa leitura!

Clique na imagem para ler a cartilha.

Clique na imagem para ler a cartilha.

Fonte:

Ministério da Economia – ME

Subsecretaria de Regime Geral de Previdência Social